株を買う時に役立つ、財務諸表の見方について、書いてみようと思います。

財務諸表は、BS(貸借対照表)・PL(損益計算書)・CF(キャッシュフロー計算書)と3つありますが、初回はBSについてです。

あまり、マニアックな話をしても面白くないので、基本的な内容と私が株を買う時に見ているポイントを書いてみます!

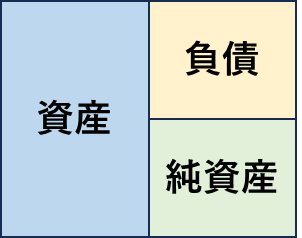

BSは、大きく分けて3つのパートに分かれます。

左の資産・右上の負債・右下の純資産で、内容は説明するまでもないかもですが、↓の通りです。

資産:現預金・不動産・工場などの自分の保有物

負債:借金金や未払金など、他人に支払わないといけない債務

純資産:資産から負債を引いた正味の資産

では、株を買う時に、どの様な視点でBSを見れば良いでしょうか?

BSは、ある一時点の企業の価値や体力を表しています。ですから、ここから将来が見えるものではないです。

BSは、今、もしこの会社が解散した場合にどのくらいの価値があるのかを表したものになります。

ちょっと、簡単に、個人で例えてみましょう。

貯金が500万円・自宅の価値が3,000万円なら資産は3,500万円ですね。

クレジットカードの使用額が50万円で、住宅ローンが1,950万円あると、負債は2,000万円ですね。

資産3,500万円から負債2,000万円を引いて、純資産は1,500万円となります。

ここで、この人が急に死んでしまったら、いくらのお金が残るでしょうか?

自宅を売って、ローンを返して、手許に残るのは純資産の1,500万円ですね。

仮に、この人と結婚して、この人が亡くなってしまうと、正味1,500万円の資金が残るということです。

では、資産が1億円、負債が9,000万円(純資産1,000万円)のAさんと、資産が5,000万円で負債が1,000万円(純資産4,000万円)のBさんがいたとします。

結婚するなら、どちらが良いでしょうか?

お金的には、Bさんですよね。今、急に亡くなっても4,000万円残るわけですから。

株を買う時に、BSを見るときも、ポイントは同じです。

BSを見て、この会社が今、突然解散したら、いくらの資金が残るのかを見ましょう。

ここからで、ちょっと、専門用語が入ります。

純資産を会社が発行している株の数で割ると、1株当たりの純資産(BPS:Book – value Per Share)が算出されます。

BPS= 純資産 ÷ 発行済み株式数

この1株あたりの純資産(BPS)と株価を比べたものが、PBR(Price Book – value Ratio:株価純資産倍率)です。

PBR= 株価 ÷ BPS(1株あたり純資産)

PBRが1倍超だと、株価が1株あたり純資産を上回っている状況なので、今、会社が解散しても、株価以上の資金が戻ります。

逆に、PBRが1倍未満だと、株価が1株あたり純資産を下回っている状況なので、今、会社が解散しても株価以下のお金しか戻りません。

例えば、X社とY社のどちらが株がお得でしょうか?

| X社 | Y社 | |

| 純資産 | 8,000億円 | 6,000億円 |

| 発行済株式数 | 8億株 | 2億株 |

| BPS(1株当たり純資産) | 1,000円 | 3,000円 |

| 現在の株価 | 1,200円 | 1,500円 |

答えは、Y社ですね。

| X社 | Y社 | |

| 純資産 | 8,000億円 | 6,000億円 |

| 発行済株式数 | 8億株 | 2億株 |

| BPS(1株当たり純資産) | 1,000円 | 3,000円 |

| 現在の株価 | 1,200円 | 1,500円 |

| PBR(株価純資産倍率) | 1.2倍 | 0.5倍 |

X社の株を1株1,200円で買って、今X社が解散した場合、貰えるお金は1,000円です。なので、200円損します。

Y社の株を1,500円で買って、今Y社が解散した場合、貰えるお金は3,000円です。なので、1,500円得しますね。

PBR1倍割れというのは、会社を買収して、資産を全部売ってしまえば、買った価格以上の資金を貰えるのですから、本来おかしい状態になっているわけです。いわゆる、割安株というやつです。

でも、現在、日本にはこの割安株がたくさんあり、東京証券取引所も改善しなさいって言ってるわけです。

これが、BSとPBRの基本です。

ここからは、もう少し深い話をしましょう。

じゃあ、株を買う時に、PBR1倍割れてたら、何でも買えば良いじゃないか。簡単に儲かるじゃないかということになりますが、現実はそんなに甘くはないですよね。

だからこそ、PBR1倍が割れている会社がたくさんある訳です。

冒頭説明した通り、BSというのは決算期末の一時点の姿なので、その断面での評価が正しいのかということになります。

。

PBR1倍割れなど低い銘柄は、以下のような状況に陥っているかもしれないので、株を買うときに考慮しなければなりません。

今は体力があるが、じり貧である

→事業環境か悪化し、利益が縮小している。赤字が続いている。

→今は純資産が厚いけど、どんどん減っている状況

稼いでも株主に還元してくれない

→しっかり、利益を稼いでいるのに、株主還元を全然してくれない。

→利益は投資に向かわず、貯金(内部留保)しており、死に金の状況

何か特殊な事業があり、一時的に株価が下がっている

→不祥事などがあり、株価が急落している

なので、PBRを見て割高か割安かを知ったのち、将来の要素を考えて株を買うことが大切です。

PBRがとても高い場合(1.5倍以上)は、純資産以上の会社が評価されている訳ですから、将来バラ色の事業が多く、利益がどんどん伸びていく会社かを考えましょう。

PBRがとても低い(1倍以下)は、それほど事業環境が悪いのか、利益が減っていく会社なのか、稼いだ金を株主に還元してくれる会社なのか、を考えましょう。

まとめ

PBRを見て、割安か割高かをみよう。

PBRは、ある一時点の評価です

株を買う時は、PBRで割高・割安を把握し、事業環境や将来の利益成長も考えて投資しましょう。

コメント